Sommaire :

Le Brut Social : Fondement du Calcul des Cotisations Sociales

Le terme de brut social est au cœur du fonctionnement de la paie en France. Souvent méconnu en dehors des professionnels de la paie, il désigne le montant total de la rémunération soumis aux cotisations sociales. Cette base est primordiale car elle conditionne le financement du système de protection sociale, incluant la santé, la retraite, l’assurance chômage et d’autres prestations.

Le brut social rassemble l’ensemble des revenus perçus par un salarié en contrepartie de son travail, à l’exception des éléments expressément exonérés de cotisations. Il comprend ainsi non seulement le salaire de base, mais aussi diverses primes et avantages qui participent à la rémunération globale.

Composition et Éléments Inclus dans le Brut Social

Pour mieux comprendre les tenants et aboutissants, voici une liste des éléments majoritairement inclus dans le brut social :

- Le salaire de base, qui est la rémunération principale contractuelle.

- Les primes liées à la performance telles que la prime de production ou d’objectifs.

- Les primes d’ancienneté qui valorisent l’expérience dans l’entreprise.

- Les primes de sujétion comme celles versées pour le travail de nuit, les astreintes ou la pénibilité.

- Les avantages en nature par exemple le logement ou le véhicule.

- Les indemnités diverses (congés payés, fin de contrat, préavis, etc.).

Il est important de noter que certains éléments, bien que versés au salarié, ne rentrent pas dans le brut social, comme certains remboursements de frais professionnels qui respectent un plafond réglementaire ou les indemnités de rupture bénéficiant d’exonérations.

Calcul Pratique du Brut Social

Le calcul du brut social se fait en additionnant toutes les rémunérations entrant dans cette catégorie avant déduction de toute cotisation sociale. Par exemple, un salarié percevant :

- 2 500 € de salaire de base,

- 100 € de prime d’ancienneté,

- 200 € de prime d’objectif,

- et un avantage en nature véhicule de 200 €

possède un brut social total de 3 000 €. C’est sur ce montant que s’appliquent les différentes cotisations sociales. Une subtile nuance existe avec la base CSG/CRDS qui inclut certaines primes non soumises aux cotisations classiques mais entrant dans la base fiscale.

Tableau récapitulatif du Brut Social

| Élément | Inclus dans le Brut Social |

|---|---|

| Salaire de base | Oui |

| Prime de performance | Oui |

| Prime d’ancienneté | Oui |

| Avantages en nature | Oui |

| Remboursement frais professionnels réglementaires | Non |

| Indemnités de rupture exonérées | Non |

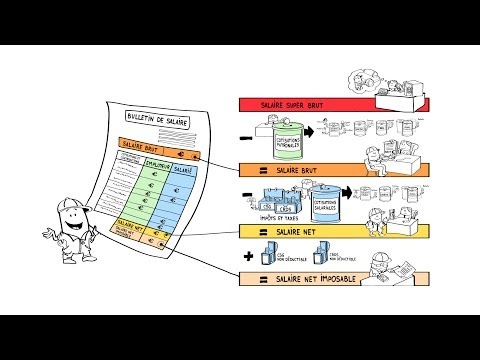

Comprendre et manipuler correctement le concept de brut social est essentiel pour maîtriser le calcul de la paie. Pour approfondir les notions de base, vous pouvez consulter cet article détaillé sur le salaire brut et son calcul ainsi que ce guide complet pour apprendre à lire son bulletin de paie.

Le Brut Abattu : Un Mécanisme d’Abattement pour Certaines Professions

Le brut abattu est une notion moins connue mais d’une importance capitale pour certaines professions spécifiques. Ce terme désigne une version réduite du brut social après une déduction forfaitaire destinée à compenser les frais professionnels engagés par le salarié. Cette réduction représente une économie réelle en cotisations pour certains salariés.

Principe et Finalité de l’Abattement pour Frais Professionnels

Cette déduction forfaitaire spécifique (DFS), introduite pour soulager fiscalement certaines catégories de salariés, est strictement encadrée par la réglementation en vigueur. Elle vise principalement les professions dont l’exercice induit des dépenses particulières, telles que les journalistes, artistes, VRP, ou ouvriers du bâtiment.

L’abattement s’exprime en pourcentage du brut social et est plafonné à 7 600 € par an et par salarié pour éviter les abus. Cette mesure est appelée à être supprimée progressivement entre 2025 et 2038 selon les secteurs d’activité afin d’harmoniser les règles.

Méthode de Calcul et Illustration

Pour calculer le brut abattu, il faut :

- Ajouter au brut social les remboursements de frais professionnels versés par l’employeur, sauf exceptions spécifiques (exemple: frais de transport public pris en charge obligatoire).

- Appliquer ensuite le pourcentage d’abattement prévu pour la profession.

- Soustraire le montant obtenu du total pour obtenir le brut abattu.

Par exemple, un mannequin ayant un brut social de 3 000 € avec 200 € de remboursements pour frais professionnels bénéficiera d’un abattement de 10 % :

- Base de calcul : 3 000 € + 200 € = 3 200 €

- Abattement : 3 200 € × 10% = 320 €

- Brut abattu : 3 200 € – 320 € = 2 880 €

C’est sur ce dernier montant que s’appliquent les cotisations sociales.

Professions Concernées et Calendrier de Séquentialisation

L’abattement s’applique principalement aux secteurs suivants :

- Journalistes

- VRP (Voyageurs Représentants Placier)

- Artistes

- Ouvriers du bâtiment

- Propreté

- Transport routier de marchandises

- Aviation civile

- Casinos et cercles de jeux

- Spectacle vivant

La suppression progressive de ce dispositif a été programmée pour 2038 pour les secteurs les plus impactés, avec d’autres échéanciers pour les secteurs moins concernés. Il est crucial pour les professionnels de la paie ou les salariés de ces milieux de bien surveiller l’évolution de cette réglementation afin de comprendre et anticiper leur charge sociale.

Tableau résumé du Brut Abattu

| Élément | Brut Social + Remboursements Frais | Pourcentage d’abattement | Montant abattu | Brut Abattu |

|---|---|---|---|---|

| Mannequin | 3 200 € | 10 % | 320 € | 2 880 € |

| Journaliste | Variable | 12 % | À calculer | Variable |

| Ouvrier bâtiment | Variable | 13 % | À calculer | Variable |

Pour un complément d’information sur les particularités du brut abattu, le décryptage complet constitue un excellent point de départ pour toute personne souhaitant maitriser DéfinitionsBrut et BrutAbattuConseil.

Le Brut Fiscal : Calcul et Utilité Fiscale du Salaire Brut

Contrairement au brut social qui sert à la calculer des cotisations sociales, le brut fiscal constitue la base utilisée pour le calcul de l’impôt sur le revenu. Ce montant comprend la rémunération brute du salarié avant déduction des charges sociales, mais avec des spécificités distinctes.

Qu’englobe le Brut Fiscal ?

Le brut fiscal intègre notamment :

- La rémunération brute habituelle (salaire de base, primes, etc.).

- Les primes d’intéressement, de participation et autres formes d’encouragements non soumises aux cotisations sociales mais imposables.

- La part patronale des cotisations de prévoyance santé, qui n’est pas soumise aux cotisations mais intégrée au brut fiscal.

Cette base est donc souvent différente du brut social bien qu’elles se ressemblent à première vue. Par exemple, un salarié bénéficiant d’une prime d’intéressement non placée verra cette prime ajoutée au brut fiscal mais pas forcément au brut social.

Mécanismes d’Imposition et Cas Pratiques

Le brut fiscal déclenche l’impôt sur le revenu, ce qui est matérialisé par le net imposable. Pour le obtenir, on déduit du brut fiscal les cotisations salariales, mais sans déduire la part non déductible de la CSG/CRDS.

Un exemple concret d’un salarié qui reçoit :

- 1 800 € de salaire de base,

- 200 € de prime d’ancienneté,

- et 1 000 € de prime d’intéressement non placée,

- avec une cotisation patronale de prévoyance santé à 50 €

donnera un brut fiscal de 3 250 € (2 000+200+1 000+50). Après déduction des cotisations salariales (610,33 €) et la CSG/CRDS non déductible (93,13 €), le net imposable s’établit à 2 732,80 €.

Tableau Comparatif de Brut Fiscal et Net Imposable

| Indicateur | Montant (€) | Description |

|---|---|---|

| Brut fiscal | 3 250 | Rémunération brute avant déductions, incluant primes imposables |

| Cotisations salariales | -610,33 | Prélèvements sociaux déductibles |

| CSG/CRDS non déductible | -93,13 | Prélèvement social non déductible de l’impôt |

| Net imposable | 2 732,80 | Montant sur lequel l’impôt sur le revenu est calculé |

Le brut fiscal est également un concept pivot pour le calcul des indemnités de rupture. Par exemple, il permet de situer la part exonérée d’impôt selon que l’indemnité soit inférieure ou supérieure au double du salaire annuel brut précédent.

Pour mieux saisir la notion et son application dans la gestion salariale, consultez un guide officiel sur les revenus fiscaux ou cette analyse complète sur le salaire brut, net et imposable.

Cas Pratiques de Calculs du Brut Social, Brut Abattu et Brut Fiscal

Application concrète des notions précédentes, la réalisation de cas pratiques permet d’appréhender plus facilement la complexité de l’univers paie. Imaginons une entreprise fictive avec deux salariés et différents éléments de rémunération.

Cas pratique n°1 : Employé de bureau classique

Caractéristiques :

- Salaire de base : 2 800 €

- Prime d’ancienneté : 150 €

- Prime exceptionnelle : 300 €

- Avantage en nature repas : 120 €

- Remboursement frais professionnels : 80 €

Calcul :

- Brut social = 2 800 + 150 + 300 + 120 = 3 370 € (hors remboursements frais pro réglementés)

- Brut abattu = Non applicable (pas d’abattement spécifique)

- Brut fiscal = 3 370 € (ici absence d’intéressement ou autre)

Cas pratique n°2 : VRP bénéficiant d’un abattement

Caractéristiques :

- Salaire de base : 2 500 €

- Prime d’objectif : 250 €

- Remboursement frais pro : 200 €

Calcul :

- Brut social = 2 500 + 250 = 2 750 €

- Brut abattu = (2 750 + 200) x abattement 10% = 2950 x 10% = 295 €, soit 2 655 € brut abattu

- Brut fiscal = 2 750 € + éventuels éléments imposables non cotisés (hors exemple)

Tableau Récapitulatif des deux cas pratiques

| Élément | Employé Bureau (€) | VRP (€) |

|---|---|---|

| Salaire de base | 2800 | 2500 |

| Primes & Avantages | 570 | 250 |

| Remboursements frais professionels | 80 | 200 |

| Brut Social | 3370 | 2750 |

| Abattement | 0 | 295 |

| Brut Abattu | 3370 | 2655 |

| Brut Fiscal | 3370 | 2750 |

Ces exemples mettent en lumière la nécessité de bien comprendre chaque étape pour appréhender CalculBrutSimplifié et CasPratiquesBrut. Pour approfondir davantage, les ressources proposées sur la distinction entre brut et net offrent un complément essentiel.

Les Enjeux Juridiques et Financiers du Brut Social et Nettoyage des Confusions

Au-delà des simples calculs, la distinction entre brut social, brut fiscal et brut abattu a de fortes conséquences juridiques et financières. La compréhension exacte de chacun impacte directement la gestion des cotisations sociales, les droits à la retraite, aux prestations sociales et même l’imposition.

Impact sur les Déclarations Sociales et Fiscales

La paie doit refléter fidèlement ces bases pour garantir la conformité avec les règles en vigueur en 2025. Une mauvaise interprétation peut entraîner :

- Des erreurs dans le calcul des cotisations, potentiellement sanctionnées par l’URSSAF.

- Un risque de redressement fiscal lié à une déclaration incorrecte du revenu imposable.

- Un impact sur les droits sécuritaires tels que la retraite, la maladie, ou l’assurance chômage.

L’expertise dans ce domaine est capitale pour les employeurs comme pour les salariés qui veulent maîtriser leur paie. La digitalisation introduit aussi des outils qui facilitent la formation, à l’instar des logiciels de paie modernes décrits dans cet article sur l’analyse fine du salaire brut et ses cotisations.

Liste des Risques liés à une Gestion Erronée du Brut

- Contrôles URSSAF et amendes.

- Recalcul d’impôts et pénalités de la part de l’administration fiscale.

- Diminution des droits sociaux et litiges potentiels.

- Incompréhensions générant un climat social conflictuel.

Conseils pour une Gestion Optimale

- Former rigoureusement les équipes de paie aux règles en vigueur.

- Utiliser des outils digitaux fiables et actualisés.

- Maintenir une veille juridique permanente.

- Communiquer efficacement avec les salariés pour clarifier les bulletins de paie.

Pour accompagner cette démarche, cet excellent décodage clair du bulletin de paie vous aidera à jeter un pont entre aspects sociaux et fiscaux de la rémunération.

Perspectives et Évolutions du Brut Social et Fiscal à Suivre en 2025

Alors que la France poursuit ses réformes sociales et fiscales, le paysage du calcul des bases de paie et d’imposition est en pleine mutation. Les nouveautés introduites par l’arrêté du 4 septembre 2025, notamment en matière d’abattement, illustrent l’importance de rester à jour.

Mutations Législatives et Impact sur la Paie

La suppression progressive de certains dispositifs d’abattement d’ici 2038 impliquera pour les entreprises une adaptation des systèmes de gestion des paies. Par ailleurs, les mécanismes de prélèvement à la source évoluent pour tenir compte des éléments spécifiques composant le brut fiscal et le net imposable.

La maîtrise précise de ces bases devient également indispensable pour anticiper les répercussions sur la masse salariale, un enjeu majeur pour la gestion financière, comme on le retrouve dans cette analyse sur la définition et calcul de la masse salariale.

Anticiper les changements pour mieux gérer

- Distinguer entre brut social et brut fiscal pour une gestion adaptée.

- Surveiller l’évolution des abattements spécifiques et de leur suppression progressive.

- Adapter les outils de paie pour intégrer les nouvelles réglementations.

- Former les dirigeants et les salariés afin d’éviter les incompréhensions.

Tableau synthétique des évolutions à suivre

| Élément | Évolution prévue | Date limite | Impact |

|---|---|---|---|

| Abattement brut abattu | Suppression progressive | 2038 (secteurs spécifiques) | Augmentation cotisations |

| Base CSG/CRDS | Élargissement base | Continu | Hausse assiette cotisations |

| Prélèvement à la source | Affinement des bases de calcul | Continu | Meilleure adéquation impôt/revenu |

En gardant en tête ces évolutions, salariés et employeurs pourront mieux appréhender les questions liées à la FiscalitéBrute et à la gestion du BrutSocial360, préservant ainsi la transparence et l’équité dans les processus de rémunération.

Pour une vision plus approfondie des perspectives salariales, retrouvez d’autres analyses utiles sur le futur du salaire en 2026 ainsi qu’un guide pratique pour décoder les bulletins de paie au quotidien.

Bonjour, je m’appelle Manu Dibango et j’ai 37 ans. Cadre supérieur dans l’administration, je suis passionné par la gestion et l’organisation. Bienvenue sur Camernews où je partage ma veille sur les nouvelles technologies et l’innovation.